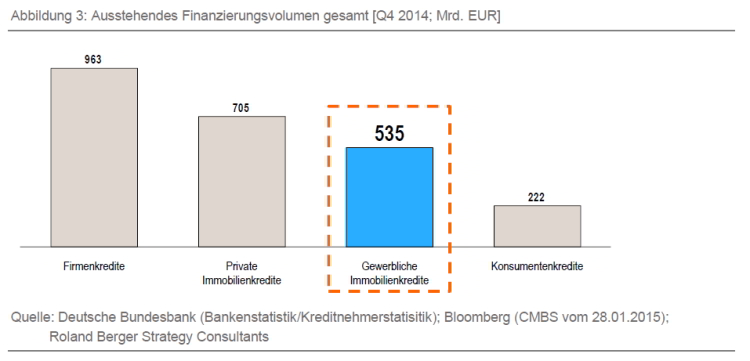

Laut einer Studie von Roland Berger sollen Gewerbliche Immobilienfinanzierer in Deutschland wichtige Marktveränderungen in ihrer Strategie berücksichtigen. Das Finanzierungsvolumen in der gewerblichen Immobilienfinanzierung lag bis Ende des Jahres 2014 bei rund 535 Milliarden Euro, mit weiter steigender Tendenz. Der demografische Wandel, der Trend zur Urbanisierung und Digitalisierung verändern den Markt zudem gesellschaftlich zunehmend. Zeitgleich heizt das historische Zinstief durch das billige EZB Geld die Nachfrage weiter an. Die Gruppe der Investoren und der Fremdkapitalgebermarkt sind allgemein sehr breit aufgestellt und das bleibt auch bei zunehmenden Wettbewerb so.

Laut einer Studie von Roland Berger sollen Gewerbliche Immobilienfinanzierer in Deutschland wichtige Marktveränderungen in ihrer Strategie berücksichtigen. Das Finanzierungsvolumen in der gewerblichen Immobilienfinanzierung lag bis Ende des Jahres 2014 bei rund 535 Milliarden Euro, mit weiter steigender Tendenz. Der demografische Wandel, der Trend zur Urbanisierung und Digitalisierung verändern den Markt zudem gesellschaftlich zunehmend. Zeitgleich heizt das historische Zinstief durch das billige EZB Geld die Nachfrage weiter an. Die Gruppe der Investoren und der Fremdkapitalgebermarkt sind allgemein sehr breit aufgestellt und das bleibt auch bei zunehmenden Wettbewerb so.

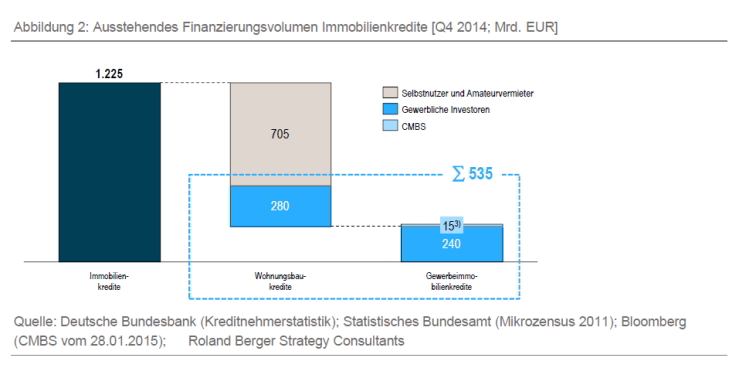

Das gewerbliche Immobilienfinanzierungsgeschäft gilt als einer der wichtigsten Umsatzgaranten für die deutschen Kreditinstitute. Nach Berechnungen der Beraterfirma Roland Berger beträgt das Volumen für gewerbliche Immobilienkredite rund 535 Milliarden Euro.

Dies führt zu jährlichen Erlösen zwischen 5 und 7 Milliarden Euro. Doch das niedrige Zinsniveau, eine gute Konjunktur sowie Trends wie der demografische Wandel, eine zunehmende Digitalisierung und politische Initiativen verstärken die Nachfrage in der Immobilienfinanzierung weiter.

Gewerbliche Immobilienmarkt wird komplexer

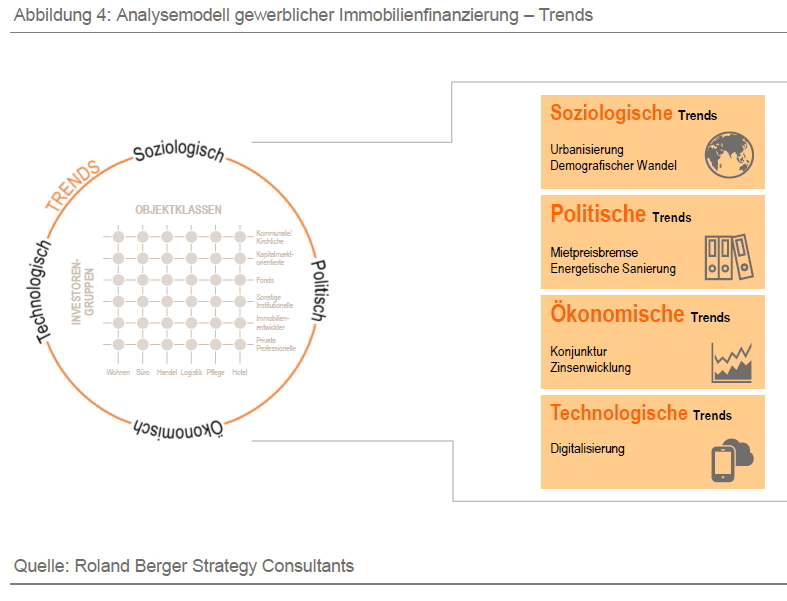

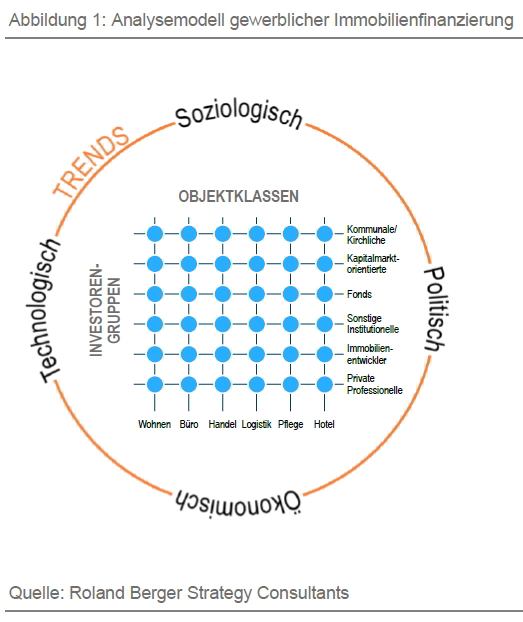

Dadurch wird der Markt komplexer und wettbewerbsintensiver. Klassischen Kreditgeber stellt das vor neue Herausforderungen. In der neuen Studie „Betonrausch in Deutschland: Paradiesische Zeiten oder kurz vor der Katerstimmung? – Herausforderungen in der gewerblichen Immobilienfinanzierung“ gibt Roland Berger Handlungsempfehlungen anhand eines Analysemodells der gewerblichen Immobilienfinanzierung. So können sich Kreditinstitute heute schon auf gesellschaftliche und makroökonomische Veränderungen einstellen und auch in einem normalisierten Zinsumfeld erfolgreich arbeiten.

„Bei einer moderaten Zinsentwicklung und einer stabilen Konjunktur in den kommenden Jahren wird der Markt für gewerbliche Immobilienkredite bis 2018 auf rund 600 Milliarden Euro wachsen“, erklärt Markus Strietzel, Partner von Roland Berger Strategy Consultants. „Damit bleibt der gewerbliche Immobilienmarkt ein lukratives Geschäftsfeld für Kreditinstitute. Allerdings wird der Markt immer komplexer und wettbewerbsintensiver. Bereits heute sollten daher Finanzinstitute einen moderaten Zinsanstieg antizipieren und sich entsprechend positionieren.“

Immobiliennachfrage und historisches Zinstief verändern den Immobilienmarkt

Wichtigste Treiber für die hohe Immobiliennachfrage sind die positive Konjunktur sowie das historische Zinstief in Deutschland: „Wir gehen davon aus, dass das Zinstief noch ca. zwei Jahre anhalten wird“, sagt Roland Berger-Partner Klaus Juchem. „Danach rechnen wir mit moderaten Zinssteigerungen. Bis dahin bleiben Immobilien Betongold.“

Trotzdem wird sich der Immobilienmarkt in den kommenden Jahren stark verändern – in erster Linie durch den demografischen Wandel. Dadurch wird die Nachfrage nach altersgerechten Wohnimmobilien steigen. Die zunehmende Urbanisierung wird außerdem dazu führen, dass die Immobilienpreise in Ballungszentren weiter steigen werden. Hinzu kommen Trends wie die energetische Sanierung von Bestandsimmobilien: Immer mehr Eigentümer werden darin investieren.

Wohnimmobilien und Gewerbeimmobilien mit eigener Dynamik

Insgesamt entwickeln sich die verschiedenen Objektkategorien hinsichtlich Risiko- und Renditeprofilen sehr unterschiedlich. So dominieren Wohnimmobilien weiterhin den Markt für gewerbliche Immobilienfinanzierungen obwohl die Renditen immer weiter sinken. „Die niedrigen Zinsen führen dazu, dass trotz der hohen Quadratmeterpreise durchschnittliche Mietrenditen von ca. 3 Prozent in Top-Regionen immer noch als attraktive Investments wahrgenommen werden“, sagt Markus Strietzel. Das Gesamtfinanzierungsvolumen liegt hier bei 280 Milliarden Euro.

Das zweitgrößte Finanzierungsvolumen mit 100-110 Milliarden Euro stellen Büroimmobilien dar. Wegen ihrer attraktiven Mietrenditen von durchschnittlich 4,6 Prozent stehen Büroimmobilien verstärkt im Fokus von Investoren. Allerdings weist dieses Segment höhere Leerstände und damit ein höheres Risiko auf. Außerdem hängt der Markt für Büroimmobilien stärker von konjunkturellen Veränderungen ab als der Markt für Wohnimmobilien. „Hinzu kommt, dass der Trend zu flexibleren Arbeitsmodellen künftig neue Bürokonzepte erfordert. Viele Unternehmen ermöglichen ihren Mitarbeitern im Home-Office zu arbeiten und verzichten auf feste Arbeitsplätze im Büro“, erklärt Strietzel.

Auch die zunehmende Digitalisierung hat einen großen Einfluss auf die Anforderungen an Immobilien. So profitieren vor allem Logistikimmobilien vom steigenden Online-Handel. Denn immer mehr Unternehmen brauchen dezentrale Logistiklager, um ihre Waren schneller liefern zu können. Diese Entwicklung spiegelt sich auch in den Mietrenditen wider: Diese können für Logistikimmobilien doppelt so hoch sein wie für Wohnimmobilien. Auch Infrastrukturfinanzierungen in Zusammenarbeit mit öffentlichen Institutionen (Public Private Partnership) werden in Zukunft für Finanzierer zu einem spannenden Geschäftszweig.

Immobilienmarkt: Heterogene Investorenlandschaft und Finanzierer

Das derzeitige Investitionsvolumen von gewerblichen Investoren in Deutschland liegt bei rund 1.940 Milliarden Euro. Auf private professionelle Investoren, gemeinnützige Wohnungsunternehmen und kapitalmarktorientierte Investoren entfallen rund 80 Prozent dieser Summe. Sie stellen damit die wichtigsten Kundengruppen für die Fremdkapitalgeber dar. „Die Investorenlandschaft in Deutschland ist sehr heterogen. Entsprechend vielfältig sind auch ihre Bedürfnisse bei Finanzprodukten und Beratungsleistungen“, sagt Roland Berger-Partner Klaus Juchem.

Sehr heterogen ist auch der Markt der Fremdkapitalgeber, die sich mit Blick auf Geschäftsmodelle, Finanzierungsschwerpunkte und regulatorische Einflussfaktoren stark unterscheiden. Dennoch bleibt der Kernmarkt der Finanzierungen weiter stark umkämpft. Banken und sonstige Fremdkapitalgeber stehen in einem intensiven Wettbewerb, der über Margen und zunehmend auch über Risikoparameter geführt wird. Das Anbieterspektrum reicht vom schlanken Finanzierungsspezialisten bis hin zu Universalbanken mit breitem Produktangebot. Um in der gewerblichen Immobilienfinanzierung weiterhin erfolgreich zu sein, ist die optimale Ausrichtung von Strategie, Produktangebot und Prozessen entscheidend.

Roland Berger entwickelt Analysemodell

Die hohe Marktkomplexität und unterschiedliche Schwerpunkte der Geschäftsmodelle verlangen nach einer differenzierten Analyse der Positionierung und der Ziele der Kreditgeber, so die Berater von Roland Berger. Dabei sei es wichtig, in erster Linie das Geschäftsmodell sowie die Marktpositionierung der einzelnen Finanzierer unter die Lupe zu nehmen. Hier sollen wichtige Trends und ihre Auswirkungen auf verschiedene Objektarten sowie auf die Bedürfnisse der Investoren berücksichtig werden; entsprechend können Kreditgeber ihr Geschäftsmodell anpassen.

Anschließend liessen sich individuelle Erfolgsfaktoren für die Finanzierer festlegen. Dazu würden z.B. das passende Betreuungsmodell für die jeweilige Kundengruppe gehören, als auch die erforderliche Produktpalette und das optimale Effizienzniveau in Bezug auf Kosten und Prozesse. „Gewerbliche Immobilienfinanzierer müssen sich eindeutig positionieren, um schneller und flexibler auf die Bedürfnisse ihrer Kunden reagieren können. Das gilt umso mehr in einem Zinsumfeld, das sich langsam normalisiert“, fasst Markus Strietzel zusammen.

Die komplette Studie steht zum Download bereit.