Um im Alter nicht in die Schuldenfalle Haus zu tappen, sollten gerade Rentner mit einer Eigenheim-Finanzierung die drei Säulen der Altersvorsorge beachten. Diese umfassen nicht nur Maßnahmen zur gesundheitlichen Absicherung, sondern vor allem die finanzielle Vorsorge. Dabei müssen auch die Kosten für das Eigenheim im Blick behalten werden. Wir geben Tipps für eine vernünftige Absicherung.

Auf fachlichen Rat nicht verzichten

Welche Maßnahmen der finanziellen Absicherung aus der Fülle der Finanzprodukte von Versicherern und Finanzdienstleistern infrage kommen, weiß nur der Fachmann. Allerdings neigen Hauseigentümer über 69 Jahre dazu, das sensible Thema der Finanzen überwiegend im engsten Familienkreis zu besprechen. Eine Studie der Deutschen Leibrenten AG in Zusammenarbeit mit dem Institut für Versicherungswissenschaft der Universität Köln hat ergeben, dass nur 23 Prozent der Eigentümer über 69 Jahren sich Rat außerhalb des Familienkreises bei externen Fachleuten holen. Der Rest bespricht dieses Thema mit dem Lebenspartner, den Kindern oder anderen Angehörigen. Dabei haben viele Verbraucher nur eine vage Vorstellung von Begriffen wie Leib-Rente oder Risikolebensversicherung.

Gerade die Risikolebensversicherung kann einen wichtigen Beitrag zu Hinterbliebenenschutz und Absicherung von Krediten leisten und sichert die Angehörigen im eigenen Todesfall finanziell ab. Der wichtigste Tipp für die Altersvorsorge ist deshalb, nicht auf den professionellen Rat von Steuerberatern oder Finanzexperten zu verzichten.

Alle Eventualitäten berücksichtigen

Das Leben ist vielfältig und hält für jeden von uns viele Überraschungen bereit. Glücksmomente und Schicksalsschläge sind Bestandteil fast jeder Biografie. Deshalb ist es wichtig, dass man auf jede Eventualität gut vorbereitet ist. Fachleute sprechen in diesem Zusammenhang von einem Notfallplan, der für den Fall der Fälle zum Tragen kommt. Dieser hängt natürlich von der ganz individuellen Lebenssituation ab und sollte unter anderem die Wertsteigerung der Immobilie berücksichtigen. Sie ist auf dem Land in der Regel geringer als in Stadtlagen. Wenn das Budget es erlaubt, ist die Investition in eine Immobilie in begehrten Lagen eine kluge Absicherung für den Fall, dass das Eigenheim aus finanziellen Gründen verkauft werden muss. Dann ist die Chance groß, dass der erzielte Preis auch nach Abzug von Nebenkosten wie Grundbucheintrag und Notar zur Absicherung des Ruhestandes dienen kann.

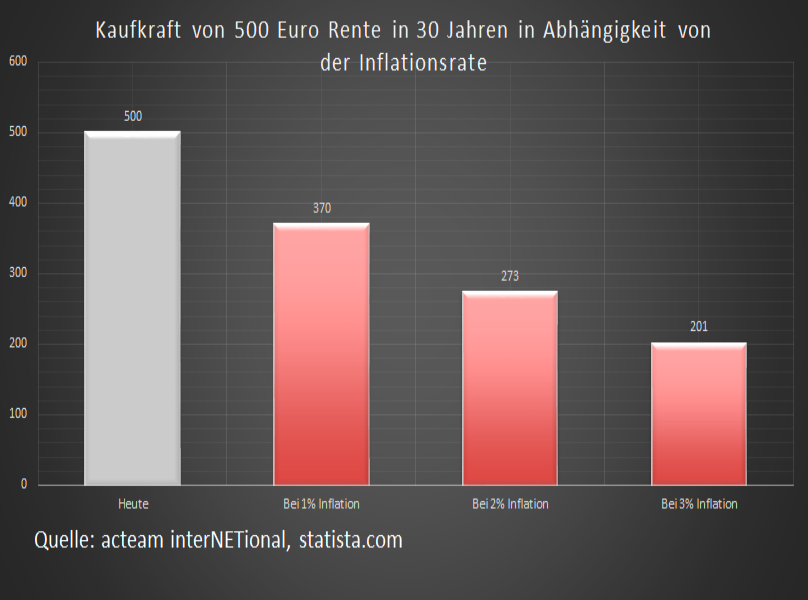

Auch die Kaufkraft der zu erwartenden Einnahmen wie gesetzliche und betriebliche Renten muss ein Notfallplan berücksichtigen. Wie die folgende Statistik zeigt, haben 500 Euro heute eine höhere Kaufkraft als in 30 Jahren. Die Ansparung von Kapital mit der Möglichkeit des späteren Verzehrs ist deshalb ein wichtiger Punkt, um den Lebensstandard auch im Alter halten zu können.

Da auch die physischen Fähigkeiten im Alter nachlassen, sollte der Punkt altersgerechtes Wohnen schon beim Kauf eingeplant werden. So ersparen sich Hauseigentümer im Rentenalter bei nachlassender Gesundheit teure Umbauten. Das Haus sollte keine Schwellen aufweisen und möglichst einstöckig ohne Treppen gebaut sein. Zum Notfallplan gehört auch ein Sparplan, der das eigene Haus gegen Reparaturen absichert.

Tilgung von mindestens zwei Prozent

Das aktuell niedrige Zinsniveau verführt bei Finanzierungen schnell dazu, das Eigenheim mit einer niedrigen Tilgung abzuzahlen. Verbraucherschützer raten jedoch davon ab und empfehlen eine Tilgungsrate von mindestens zwei Prozent. Das hat den Vorteil, dass die Immobilie bei Eintritt des Rentenalters zum größten Teil abbezahlt ist. Eine weitere Möglichkeit wäre die Investition der Zins-Ersparnis in einen bereits erwähnten Sparplan. Dieser kann für spätere Renovierungen verwendet werden und sichert gleichzeitig die Restschuld ab. Auch die Ablösung weiterer Schulden nach Beendigung der Laufzeit des Kredites wäre denkbar.

Alle Tipps auf einen Blick

Zum Abschluss hier noch einmal alle Tipps auf einen Blick:

- Holen Sie zu Fragen der finanziellen Vorsorge fachlichen Rat ein!

- Risikolebensversicherung zum Hinterbliebenenschutz und der Absicherung von Krediten

- Berücksichtigen Sie die Wertsteigerung der Immobilie, die Kaufkraft der zu erwartenden Einnahmen und altersgerechtes Wohnen!

- Erstellen Sie einen Notfallplan!

- Vereinbaren Sie bei der Finanzierung eine Tilgung von mindestens zwei Prozent!

Foto oben: Christine Langer-Pueschel – 107472671 / Shutterstock.com